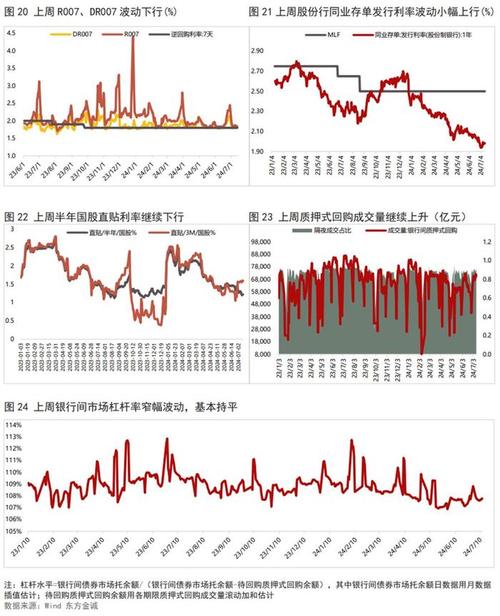

近期,逆周期政策意外加码,公开市场 7 天期逆回购操作利率、贷款市场报价利率(LPR)和中期借贷便利(MLF)利率相继下调。前两项均下调 10BP,而 MLF 下调 20BP。

受此影响,债市价格大涨,对应收益率全线下跌。监管重点关注的对象——30 年期国债收益率在此前数次跌破 MLF 利率后,进一步下行,逼近 2.3% 大关。截至 7 月 30 日午盘,30 年国债活跃券(230023)收益率报 2.3775%,相较于 7 月最高点 2.504% 大跌近 13BP;10 年国债活跃券(240011)收益率报 2.149%,相较于 7 月最高点 2.2925% 继续下行约 15BP。

中金公司固收团队指出,虽然 6 月银行等配置需求趋于谨慎,但 7 月超预期降息改变了市场的谨慎态度,推动配置和交易需求升温。某大型券商资管交易员表示:“意外降息点燃了此前谨慎的交易盘,债市收益率中长期看跌的趋势没变,但最近大家开始观望长债的‘合意底线’,观望央行会否真的出手卖债,交易盘可能会出现一些止盈。早前大家认为(央行对长债收益率的)底线是 2.5%,但最近可能有所下调,至于是 2.3% 或 2.35%,还需要观察。”

降息推动长债收益率再创新低。7 月 30 日,30 年国债 ETF(511090)一度突破 116 大关,最高触及 116.2。截至同日 13:10,30 年国债 ETF 报 115.853,相较于 7 月低点(112.875)大涨近 3%。4 月末,监管首次发声警示长债风险后,该 ETF 一度跌入 110 区间。

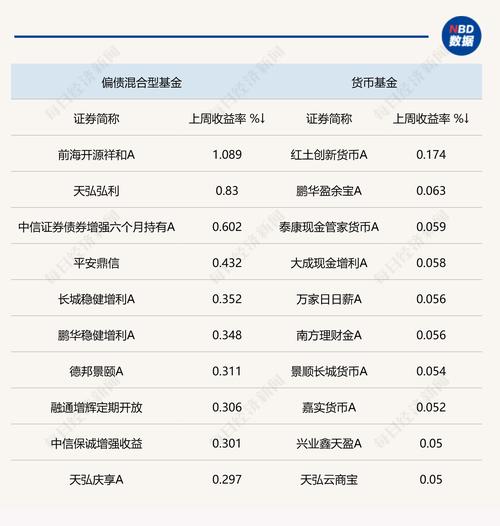

过去一周,国债收益率曲线下移了 5~7BP,央行降息是债市上涨的主因。10 年期国债收益率单周下行 7BP 至 2.19%,30 年期国债收益率单周下行 6BP 至 2.42%;二级交易方面,交易类资金继续拉长久期追多债市,基金积极增持债券并拉长久期,券商减持信用债增持长久期利率债,险资则主要增持信用债,农村金融机构减持利率债。

7 月 22 日,央行意外降息,将公开市场 7 天期逆回购利率由此前的 1.8% 下调为 1.7%,1 年期和 5 年期以上 LPR 也分别下调 10BP。当时,各界预计逆回购利率将取代 MLF 成为政策利率以及 LPR 的锚。而后,央行又将 1 年期 MLF 利率从 2.5% 下调至 2.3%,导致债牛行情继续升温。

经济数据方面,6 月工业企业利润增速 3.6%,强于预期。机构认为,企业以价换量,库存被动积压,工业部门供给强于需求的问题仍明显。6 月税收和土地收入均是负增长。7 月中国企业经营状况指数(BCI)下降 0.4 个百分点至 48.8%,各界预计 7 月制造业 PMI 将继续低于荣枯线,逆周期政策有望加码。

南银理财研究部负责人王强松表示:“当前对于基本面偏弱的预期较为一致,且私人融资弱,债市仍在牛市中。”政策利率下调释放宽货币信号以稳需求,继续推动社会融资成本下行。

他也提及,国家发改委、财政部印发《关于加力支持大规模设备更新和消费品以旧换新的若干措施》,“两新”将是稳需求的抓手。

政策组合拳稳需求的方向明确,但力度有限,地产新政的效果仍待观察。目前“微加码”的政策难以扭转当前经济数据疲软和预期不佳的局面。

未来,房地产市场动向仍是关键。7 月 30 日,政治局会议强调,“持续防范化解重点领域风险,落实促进房地产市场平稳健康发展的新政策”。

广开首席产研院资深研究员刘涛表示,上半年,房地产投资对名义 GDP 的贡献率下降 39%,拖累名义 GDP 增速 1.5 个百分点,自 2022 年二季度末以来连续 9 个季度拖累经济增速。其中,房地产投资拖累固定资产投资增速 4 个百分点,拖累社会消费品零售总额增速 4.7 个百分点。

供给偏弱加剧“优质资产荒”

除了经济复苏乏力,债券牛市另一股驱动力是供给少于预期导致“优质资产荒”。

贝莱德基金固定收益投资总监刘鑫表示,今年利率债供给低于预期,5 月略有反弹,6 月再次低于预期。地方债发行低于预期是主要原因,主要是项目审批难度大。但债券市场需求旺盛,因为基建和地产需求疲软,资金相对充裕。贷款利率也在下降,考虑到税收和资本债务因素,债券(特别是国债)具有一定价值。国际投资者近期持续增持人民币债券。

中金公司认为,今年二季度债券市场继续走强,7 月以来仍延续这一趋势,长久期、高利率产品较为缺乏,主要受新增专项债发行缓慢拖累。7 月末新增地方债虽边际回升,但主要还是“特殊新增专项债”支撑。

一般来说,此类专项债资金更多用于存量政府投资项目,不排除主要用于偿还隐性债务,若如此则无法带来增量广义资产供给,也不太可能增发特殊再融资债,从而导致今年地方债供给甚至政府债券供给明显低于去年。

中金称,“如果年内后续 5 个月能用尽政府债券剩余额度,应能缓解机构欠配局面,但考虑到地方缺项目的情况短期难以明显扭转,地方债新增额度能否用尽仍待观察。”

7 月 30 日,政治局会议还提及,要加快专项债发行使用进度,用好超长期特别国债,支持国家重大战略和重点领域安全能力建设,大力推动大规模设备更新和耐用消费品以旧换新;保持人民币汇率在合理均衡水平上的基本稳定。

部分交易盘暂时止盈观望

尽管债市上涨趋势持续,但交易员再次趋于谨慎,主要担忧在于央行是否会卖空长债以阻止收益率过度下行。

王强松表示,由于近期货币进一步宽松的可能性较小,10 年期和 30 年期国债收益率接近区间下沿后,机构认为可止盈部分长债仓位,若央行干预引发市场调整,可再次参与交易。他认为,中短端方面,降息落地后资金利率下限打开,建议关注存单和 3~7 年期利率债。

摩根士丹利华鑫基金此前表示:“由于缺乏实质性利空,利率调整风险相对较低,在 10 年期收益率接近 2.2%、30 年期接近 2.4% 的重要关口时,可谨慎逢低买入长债。”

刘鑫认为,央行未来仍关注收益率曲线形态,而非收益率下降本身。“借券操作的原因在于,平坦或倒挂的收益率曲线反映了经济下行预期或市场信心不足。汇率也是考量因素。人民币在出口结算中的占比已超过美元,稳定的人民币汇率非常重要,这也是人民币国际化的目标。”

今年早些时候,机构大量涌入国债市场,其中杠杆效应明显的长债成为市场宠儿。央行密切关注这一趋势,并自第二季度以来多次提示长债利率风险,要求避免收益率过快下降,尤其是类似“硅谷银行”的风险事件。机构预计,央行的此举也可能是出于稳定汇率的考虑。

在当前的新框架中,央行希望通过政策利率引导资金价格,进而影响债券和信贷市场,从而影响国债利率和 LPR 报价。为了调节流动性并加强对资金价格和长端利率的管控,央行通过 7 天期逆回购操作利率减点 20BP 和加点 50BP,限制资金价格的波动范围,并通过国债买卖操作影响收益率曲线形态。

本周四(8 月 1 日),美联储将公布利率决议。分析人士预计,美联储 9 月降息的可能性较高,利率期货市场已为明年降息超过 5 次定价。美国的降息周期可能会进一步减轻中国货币宽松的压力。

相关文章推荐阅读:

微信扫一扫

微信扫一扫